学資保険をお考えの方、「ジュニアNISA(ジュニアニーサ)を学資保険がわりに」って、目にされたことありませんか?

銀行や証券会社の広告記事でときどき見かける気がします。

私はジュニアNISAについて調べた結果、学資保険がわりに使うのはNGだと思い、現在も利用していません。

投資歴15年以上で、FP資格を持つ私が、ジュニアNISAを使わない理由についてまとめました。

もくじ

ジュニアNISAとは?

ジュニアNISA(ジュニアニーサ)とは、「未成年者少額投資非課税制度」の愛称です。

子どもの将来に向けた資産形成をサポートするため、2016年にスタートしました。

通常は投資をすると、20%の所得税が配当金や譲渡益から引かれますが、これをゼロにできるという制度です。

(2019年現在の税率は20.315%(復興特別所得税を含む)です。2038年以降20%に戻る予定です。なお、この記事ではすべて20%として表記しています。)

利用者

ジュニアNISAは、日本に住む0歳~19歳のお子さんが利用できます。

期間

2016年から2023年まで利用(お金の払込)ができます。

これまでの流れでは、延長される可能性も高いです。

利用方法

証券会社に「ジュニアNISA口座」を開設し、口座にお金を振り込んで、株・債券・投資信託などの金融商品を購入することになります。

口座開設者は未成年者の名義ですが、親などの親権者が、未成年者にかわって口座の管理・運用を行います。

(未成年者本人が取引する場合は、そのつど親権者の同意が必要です。)

ジュニアNISAの特徴

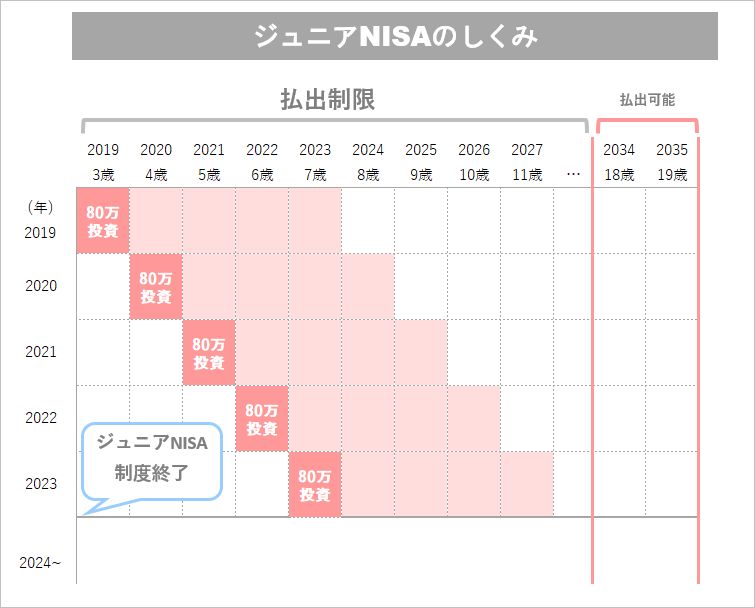

ジュニアNISAで、非課税となる投資枠は年間80万円まで、最大5年間です。

つまり、2019年に開始すると、2019年~2023年の5年間、毎年80万円拠出することができます。合計では400万円になりますね。

この資金は、18歳になるまで((正確には「3月31日時点で18歳である年の前年12月31日」まで)は口座から払い出し(引き出し)は原則としてできません。

※払い出した場合には、過去に非課税で支払われた分配金や譲渡益に課税されます。(払出し時に課税)

※災害等のやむを得ない場合には、非課税での払出しが可能です。

2023年以降はどうなる?資金は非課税で保有可能

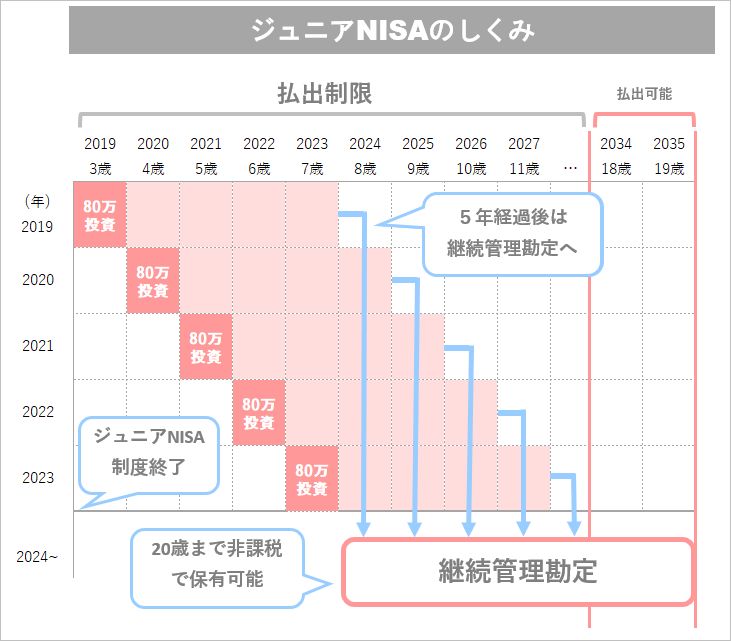

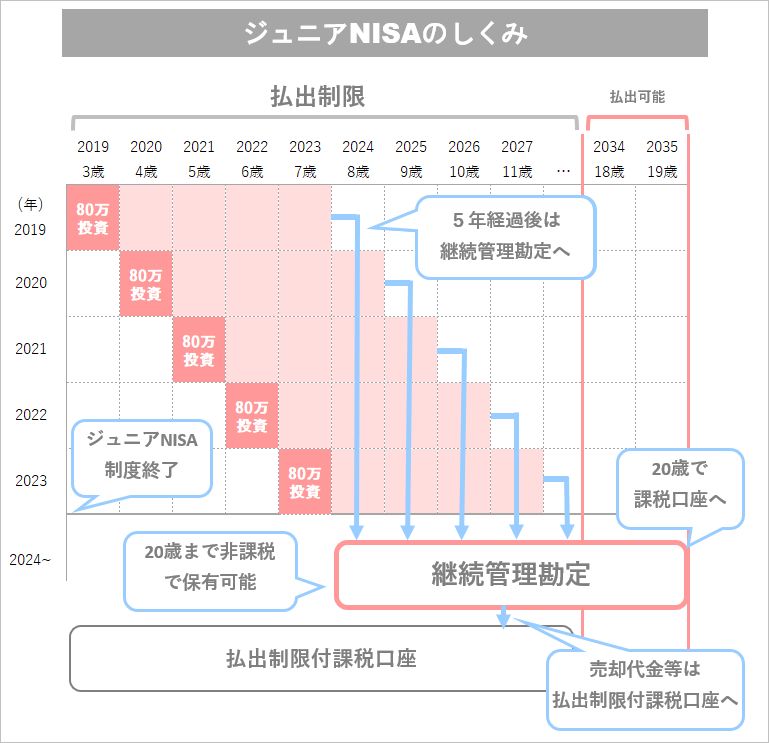

ジュニアNISAの投資可能期間は、2023年で終了します。

ただし、2023年時点で成人(2022年4月以降は18歳)になっていない場合は、2024年以降も金融商品を「継続管理勘定」と呼ばれる口座に移管(「ロールオーバー」と呼ばれます)することができます。

継続管理勘定では、成人になるまで(正確には「1月1日時点で18歳である年の前年12月31日まで」)金融商品を非課税で持ち続けることができます。

この継続管理勘定では、売却(つまり、株などを現金に換える)ことはできますが、新規の買い付けはできません。

売却した場合は、その代金は「払出制限付課税口座」と呼ばれる口座に入ります。

払出制限付課税口座では、現金のまま置いておくこともできますし、株などを購入・売却することもできます。(ただし、20%の所得税がかかります。)

そして、18才以降、すべての資金は払い出すことができます。

そのまま20才まで保有していると、課税口座(普通の証券口座)に払い出されることになります。(このとき、払い出し時の時価が、新たな取得価格となります。)

ジュニアNISAのデメリット

ジュニアNISAですが、わが家ではいろいろ検討した結果、利用していません。

以下のような点で、学資準備には向いていないと思ったからです。

18歳まで引き出せない

18歳まで引き出せないというデメリットがジュニアNISAの最大の弱点だと思います。

この先、マイホームを買う、家族が大病するなど、大きなお金が必要になることもあると思います。

400万円(子ども2人分で800万円)ものお金が十数年にわたり引き出し不可能というのは、とても不便な気がしました。

証券会社を変更できない

ジュニアNISA口座は、いったん開設すると、他の証券会社に変更することができません。

どうしても変更したい場合には、いったん先に開設したジュニアNISA口座を閉鎖することになります。その際には、これまでの利益に課税されてしまいます。

証券会社によって、扱う金融商品や手数料に差がありますので、よく検討する必要があります。

損益通算できない

ジュニアNISA口座では、損失が生じたとしても、普通の口座(特定口座や一般口座)で得た利益と損益通算ができません。

まあ、ジュニアNISA口座と特定口座を併用するほどの金額を運用していて、ジュニアNISAでは損が出て、課税口座では利益が出ている未成年者って、かなりのレアケースだと思いますので、デメリットというほどではないかもしれません。

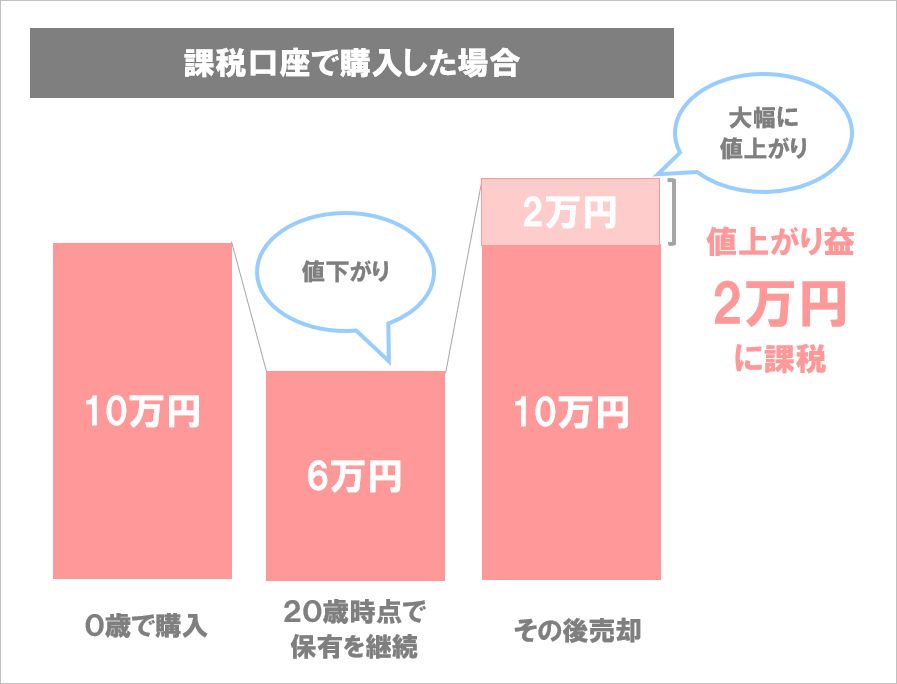

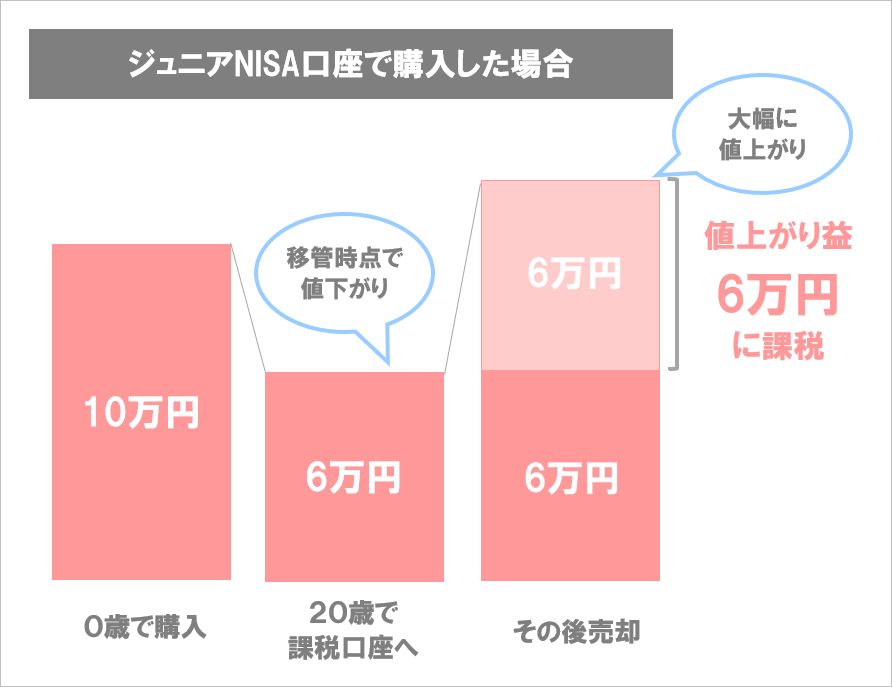

20才時点の価額が取得価格になる

20才時点の価額が取得価額になるというのも弱点です。

ジュニアNISA口座で金融商品を購入しても、値下がりすることってありますよね。

値下がりしたまま20才まで持ち続けていると、20才の年の12月末に普通の証券口座(一般口座・特定口座)に移管されます。

問題は、その時点の価額が取得価額とみなされてしまうということ。

たとえば、10万円の投資信託を買い、20才時点で6万円まで値下がりした状態で特定口座に移管されたとします。

その後、12万円まで値上がりしたので、売却したことを考えてみます。

ジュニアNISAを使わず、特定口座で取引していたら、10万円のものが12万円に値上がりしたというだけのことですので、税金は(12万円-10万円)×20.42%=4,063円です。

ジュニアNISAを使った場合には、移管時の価額が取得価額とみなされてしまいます。そのため、5万円のものが12万円に値上がりしたということになり、税金は(12万円-6万円)×20.315=12,189円となります。

ジュニアNISAを使ったばかりに、税金が増えてしまうという結果になりますね。

親のNISAとiDeCoが優先

ジュニアNISAを使う前に考えなければいけないのは、親のほうにも、運用益や譲渡益が非課税になる仕組みがあるということです。

以下の三つです。

- NISA

- つみたてNISA

- iDeCo(個人型確定拠出年金)

NISAとつみたてNISAは、ジュニアNISAと違い、いつでも引き出し可能です。

ジュニアNISAの利用を検討される場合は、まずはつみたてNISA(またはNISA)の枠を使い切り、それでもまだ投資したいという場合に限るべきだと思います。

なお、わが家の場合、つみたてNISAとiDeCoを夫婦で上限いっぱいまで利用しており、年間122万円の投資信託を購入しています。

これに加えて、さらにジュニアNISAで投資信託を買う必要はないと判断しました。

購入したい商品が見つからない

ジュニアNISAを利用する場合、どんな株・投資信託を選ぶのかが大きな問題になってきます。

ジュニアNISAでは、通常の証券口座とは違い、買ったり売ったりが繰り返せません。一度買ったら成人まで持ち続ける(または、一度だけ売る)ことが前提です。

「特定の企業の株を買う」(高配当株やIPOなど)という方もいらっしゃるようですが、値下がりのリスクが大きすぎるので、あまり良いとは思いません。

順当に、手数料の低い投資信託を、分散して購入したい(インデックス投資)と思います。

その場合、以下のような条件をみたす、値上がりしそうな投資信託(ETFを含む)があれば、ジュニアNISAに合いそうです。

- 18歳まで存続しそうな投資信託であること

- 手数料(信託報酬)がより低い投資信託が出現しないと思えること

順に説明していきます。

(1)18年間存続

(1)の「18年間存続しそうな投資信託であること」についてご説明します。

投資信託は、大半が期限なく運用し続けることを想定して作られていますが、市場の変化や、十分な資金が集まらなくなったときなど、金融機関の都合で勝手に解散(繰り上げ償還)されてしまうことがあります。

投資期間中にもし投資信託が繰り上げ償還されてしまったら、強制的に現金になってしまいます。

通常の証券口座であれば、繰り上げ償還されて現金化されても、また別の投資先を探せばいいのですが、ジュニアNISA口座ではそうはいきません。

お金は非課税の「ジュニアNISA口座」から、課税される「払い出し制限付きジュニアNISA口座」に移されてしまいます。

払い出し制限付きジュニアNISA口座で運用するなら、もとから普通の課税口座で運用しているのと変わらないのに、引き出し制限がついていて不自由という、とても損な状態になってしまいます。

もちろん、繰り上げ償還時点で購入時より値上がりしていたら、売却益に本来は所得税がかかるところ、それが非課税になるというメリットがジュニアNISAにはあるのですが・・・。

そこが非課税であることと、18年間引き出せないことの不便さを天秤にかけると、あまりメリットとはいえない気がするのです。

(2)手数料が最安

(2)の「手数料がより低い投資信託が出現しない」についてもご説明します。

投資信託を持っていると、毎年運用会社に支払うコスト(「信託報酬」と呼ばれます)が発生します。

0.1%から2%程度で、この数年、大幅に下がってきています。

そのため、今後18年で、自分が選んだものよりより手数料の低い投資信託が出てくることも十分予想されます。

通常の課税口座であれば、より安い投資信託が出てきたら、今までの投資信託を売って、買い替えることができます。

ジュニアNISA口座の場合は、売った時点で非課税の「ジュニアNISA口座」から、課税される「払い出し制限付きジュニアNISA口座」に移されてしまいますので、あまりメリットがありません。

もちろん、(2)の場合と同じで、購入時より値上がりしていたら、売却益が非課税になるというメリットはあります。

でも同じく、18年間引き出せないことと引き換えにするほどのメリットとはいえないと思うのです。

なお、現在、「業界最低水準の運用コストを将来にわたってめざし続ける」とうたい、他の投資信託が手数料を下げると対抗して下げる「eMAXIS SLIM(イーマクシスリム)」という投資信託があります。

eMAXIS SLIMであれば、18年後も手数料が最安の可能性もありますが、この商品が18年後まで存続しているかどうか、私は自信が持てません。

このような理由から、ジュニアNISAで何か買うことは、ためらってしまいます。

高校3年の12月払い出しでは遅い?

ジュニアNISAでは、払い出しが可能になるのは「3月31日時点で18歳である年の前年12月31日」です。

高校3年生の12月末ということですね。

(年末年始は証券会社が稼働していませんので、実際にお金が手に入るのは、最短で1月4日ということになると思います。)

最近は、推薦入試、AO入試なども多く、大学の入学費用の払い込みの時期が高校3年の秋という場合もよくあります。

大学進学資金なのに「高校3年生の12月末」で間に合うのかどうか、少々疑問に思っています。

祖父母世代からの贈与なら現金でよい

ジュニアNISAの売り文句として「祖父母世代から孫への贈与をジュニアNISAで」というのがあります。

お金を持っている高齢者から、若い世代への資産の移転のためという政策的な理由でジュニアNISAは作られた制度なのですね。

でも、贈与はもともと、年間110万円まで非課税です。

贈与したいのであれば、わざわざジュニアNISAに資金を入れる必要はなく、現金でもらうのが一番です。

未成年であれば普通は非課税で取引できる

ジュニアNISAについて、私にとって最大の疑問なのは、「未成年なら収入がないはずなんだから、ジュニアNISAなんて使わなくても、非課税にできるんじゃないの?」

ってことなんですよね。

普通の口座(特定口座)で、普通に投資すればいいのでは?ということです。

基礎控除48万円に収まる

どういうことかというと、税金の計算上、「基礎控除」というものがあって、一人48万円/年までの収入であれば、所得税はかかりません。

(2020年以降の基礎控除額。2019年までは38万円まで。)

つまり、子どもなんて他に収入がありませんので、通常の証券口座を開いて、株や投資信託を取引しても、年48万円までの儲けであれば、税金ゼロなんですよ。

ジュニアNISAの投資金額である、年80万円×5年=400万円で、年48万円を超える儲けが出ることなんて、あまり想像がつきません。

少なくとも、配当でそれだけもらえることはなさそうです。

10年以上持っていて、すごく値上がりした時には48万円を超えるかもしれません。

しかしその時も、年48万円を超えないように、2~3年に分けて売却することもできます。

アルバイトしたらどうなる?

「でも、高校生、大学生になったらアルバイトするから48万円を超えるのでは?」と思われるかもしれません。

しかし、アルバイト給与は、「給与所得控除」という仕組みがあるので、55万円までのお給料には税金がかからないんです。

(税制改正後の金額。2019年までは65万円)

つまり、最大で

までであれば、無税で受け取ることができるんです。

こんな場合も同様に無税です。

要注意なのが家庭教師のアルバイトやウーバーイーツの報酬。一般に、家庭教師やウーバーイーツで受け取る謝礼金は報酬(外注費)として扱われます。家庭教師の場合は、「家庭教師1万円+投資利益48万円」でも、課税される可能性があります。

ただし、家庭教師で取引先が1社の場合には、家内労働者等の必要経費の特例(2019年まで65万円、2020より55万円)が受けられるため、その金額までであれば課税されない可能性もあります。詳しくは最寄りの税務署にお問合せください。

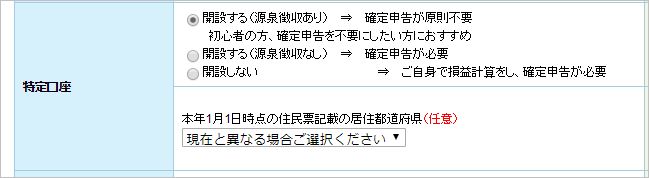

子どもの特定口座開設時の注意点

子ども名義で普通の証券口座(特定口座)を作る際に注意しなければいけないのは、口座の種別です。

特定口座を開設するさいには、「源泉徴収あり」と「源泉徴収なし」のどちらにするかを聞かれます。

一般的なのは「特定口座 源泉徴収あり」です。

子ども名義で、無税で運用したいという場合は「特定口座 源泉徴収なし」を選んでもよいと思います。

「源泉徴収あり」では、配当金や譲渡益から自動的に20%の所得税が差し引かれてしまいます。

このお金は、翌年、確定申告をすると戻ってきますが、毎年確定申告するなんて面倒ですよね。

「特定口座 源泉徴収なし」であれば、譲渡益から所得税は引かれません。

そして、利益が年間38万円を超えなければ、なんの手続きもいりません。

(ただし、「特定口座 源泉徴収なし」を選んでも、配当からは税金が引かれてしまいます。配当益のない投資信託を選ぶ場合のみの裏ワザとなります。)

子どもが就職したら「源泉徴収あり」に切り替え

お子さんが就職する頃まで、この証券口座を使い続けているかどうかは分かりませんが、もし就職することになったら、証券口座は「特定口座 源泉徴収あり」に切り替えたほうがよいです。

そうしなければ、毎年確定申告する必要が出てきます。

「源泉徴収なし」から「あり」への変更したい場合は、その年に、まだ金融商品の売却を行っていないことが条件です。

就職することになったら、年のはじめに忘れず変更する必要がありますね。

(ちなみに、問題になるのは金融商品を売却したときのみです。配当金が入金されたり、金融商品を購入したりしても問題ありません。)

ジュニアNISAはよく考えてから利用を

以上のことを考えると、「ジュニアNISAで学資保険」というのは一般的にはおすすめできないと感じました。

- 投資の上級者で、年間120万円を大きく超える資金を投入したい方

- 親世代が浪費家で祖父母から孫へ学資を確実に渡したい方

他の記事にも書いていますが、私は、「投資信託で学資準備」という方法を最善の策とは思っていないせいで、ジュニアNISAの評価自体も下がっているかもしれません。

「学資保険がわりに投資信託」をおすすめしない4つの理由

「学資保険がわりに投資信託」をおすすめしない4つの理由 ジュニアNISAの仕組みを詳しく調べていくと、これに比べて、保険会社で普通に売られている学資保険って、本当に手軽で、子育て世代にちょうど良い仕組みだなあと改めて感じます。

学資保険は最近は利率が下がって、入る意味がないと言われたりもしますが、手間がかからず、確実に増えるという意味で、やはり価値はあると私は思っています。

貯めないよりはマシ、ということなのですが、こちらの記事もご参考に選択していただけたらと思います。

学資保険加入は出産前に!早めの契約がお得な3つの理由

学資保険加入は出産前に!早めの契約がお得な3つの理由  学資保険の選び方徹底ガイド~FP主婦が選ぶ学資保険~

学資保険の選び方徹底ガイド~FP主婦が選ぶ学資保険~

お久しぶりです。

子どもの口座、作るだけ作ってまだ何もしていないんですが(主に資金難のため。笑)、源泉徴収なしに変更します!何もしなくていいことに気付きませんでした。ありがとうございます。

うさこさまお久しぶりです!

お子さんの口座を作っておられるだけですごいと思います。口座があればいつでも取引できますから。

ところで、この記事、間違いがあり、さきほど書き直しました。申し訳ありません。

じつは、「源泉徴収なし」にすると、譲渡益からは源泉徴収されないのですが、配当からは源泉徴収されてしまうことがわかりました。

つまり、配当があると、確定申告をして取り戻すか、あきらめるか・・・になってしまいます。

配当にあたる分配金(普通分配金)のない投資信託を選べば問題ないのですが、毎年、確定申告の時期に、前年の年間取引報告書をちゃんと見て、配当金がなかったかどうか確認しなければならないということになります。

不正確で申し訳ありませんでした。

まあ、譲渡益と比較すると配当は少額になる可能性が高いので、税金もそれほどの金額にはならないかもしれません。まずは源泉徴収なしにしておき、お子さんが大きくなったら源泉徴収ありにするという方針自体は、間違いないと思います!