金融庁の「NISA関連税制改正説明会」(2019年12月19日18:50-19:50 東京・霞が関開催)に出席してきました。

(右側建物が金融庁の入る合同庁舎。)

説明会の主目的は、2024年から始まる「新NISA(仮称)」について、金融庁の担当者が、投資ブロガーを集めて解説するというものでした。

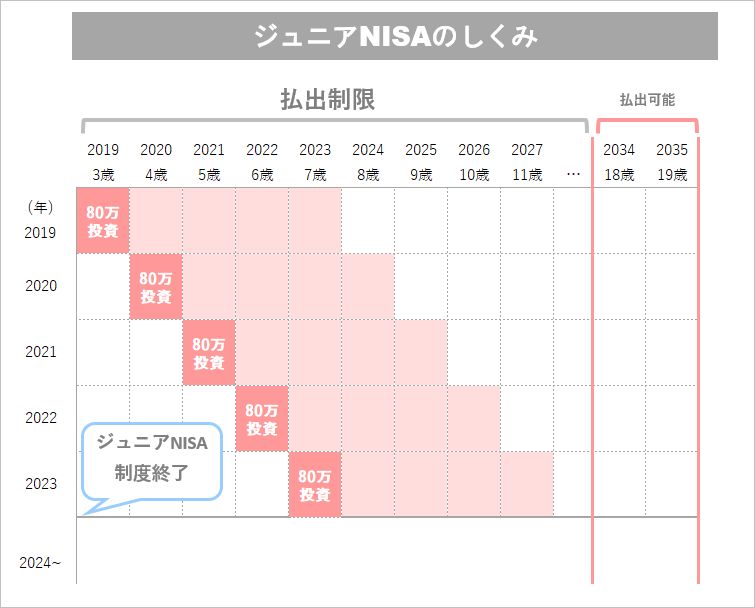

しかし、ここで「ジュニアNISAの払出制限が撤廃される予定」との情報が。

すごい改正だと思ったので、ぜひお伝えしようと思います。

金融庁の新NISA説明会に行ってきました。

結論から言うと、「ジュニアNISAがいきなり良い制度になったから、みんなジュニアNISA始めるべき」ってことですね。

18歳までの払出制限が撤廃されました!奇跡!

新NISAのことはどうでもいいから、とにかくジュニアNISAです! pic.twitter.com/PEpz8yT39e

— ぽむぽむ (@pompom010) December 19, 2019

もくじ

ジュニアNISAとは?

ジュニアNISA(ジュニアニーサ)とは、「未成年者少額投資非課税制度」の愛称です。

子どもの将来に向けた資産形成をサポートするため、2016年にスタートしました。

通常は投資をすると、20%の所得税が配当金や譲渡益から引かれますが、これをゼロにできるという制度です。

(税率は現在は20.315%です。2038年から20%に戻る予定ですが、この記事ではすべて「20%」と表記しています。)

利用者

ジュニアNISAは、日本に住む未成年のお子さんが利用できます。

(2022年4月1日から、成人年齢は18歳に引き下げられます。そのため、2023年1月1日以後に開設されるのジュニアNISA口座では利用期間も18歳までとなります。)

期間

2016年から2023年までのうち5年間利用(お金の払込)ができます。

利用方法

証券会社に「ジュニアNISA口座」を開設し、口座にお金を振り込んで、株・債券・投資信託などの金融商品を購入することになります。

口座開設者は未成年者の名義ですが、親などの親権者が、未成年者にかわって口座の管理・運用を行います。

(未成年者本人が取引する場合は、そのつど親権者の同意が必要です。)

位置づけ

ジュニアNISAは、投資をする人にとってはとてもお得な制度ですが、成人向けのNISA(一般NISA)のおまけのような位置づけだったと思います。

ジュニアNISAの目的としては、当初の報道では、

- 祖父母世代から孫への資産移転

- 子どもの学資を含む資産形成

- 子どもの投資教育

が挙げられていたと記憶しています。

ジュニアNISAのデメリットとわが家が利用しなかった理由

わが家には二人の子供がいますが、ジュニアNISAは利用していませんでした。

私と夫は、成人向けの一般NISAを数年間利用し、現在はつみたてNISAを利用していますが、ジュニアNISAは見送りました。

利用しないほうがよいと私が考えた理由はこちらです。

- 子供が成人するまで払い出せない

- ジュニアNISAを使わなくても非課税で取引可能

こちらの記事に詳しく書いています。

ジュニアNISAで学資保険がわりに?投資歴15年超のFPが考えるデメリットとは

ジュニアNISAで学資保険がわりに?投資歴15年超のFPが考えるデメリットとは ジュニアNISAの廃止とその理由

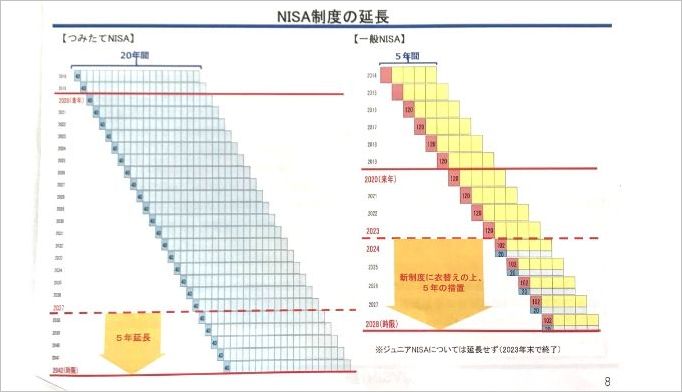

このジュニアNISA、2016年から2023年までの期間限定でスタートしましたが、金融庁としては、将来的に延長し、恒久的な制度とすることを目指してしていたと思います。

(成人向けの一般NISAは2028年まで、つみたてNISAは2042年までの延長が決まる見通しです。)

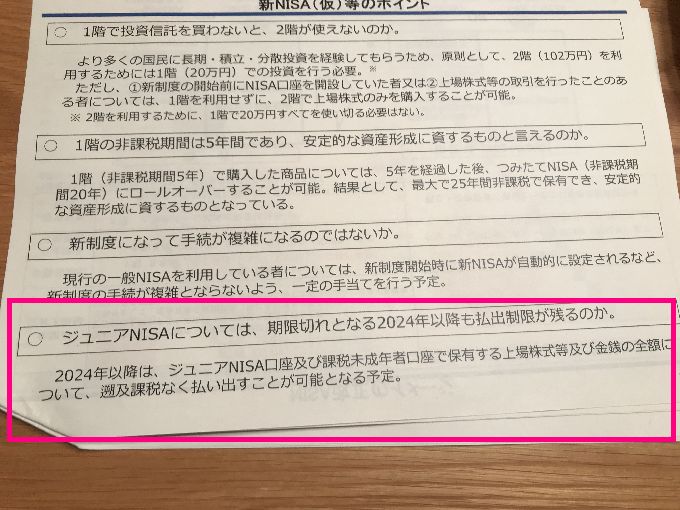

(金融庁の説明会配布資料より)

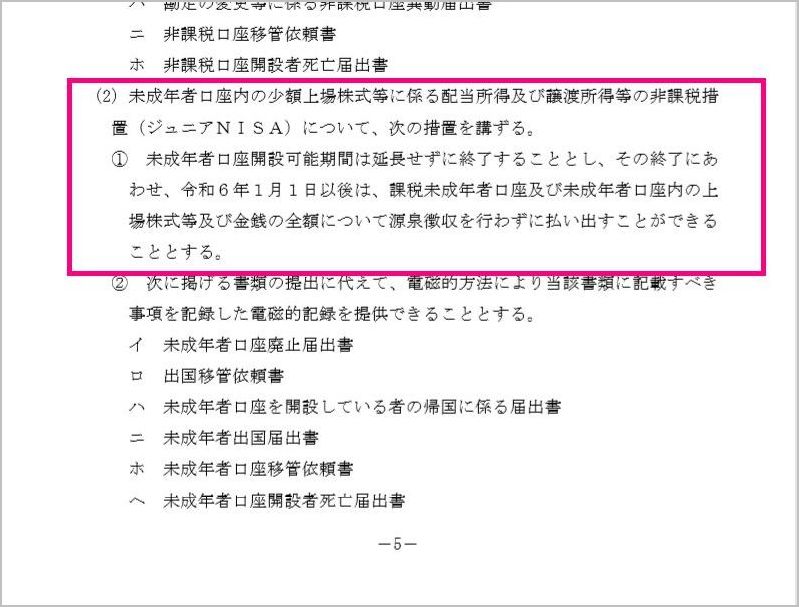

しかし今回、ジュニアNISAだけは2023年で終了することが税制改正大綱に盛り込まれました。

(令和2年度税制改正の大綱 より)

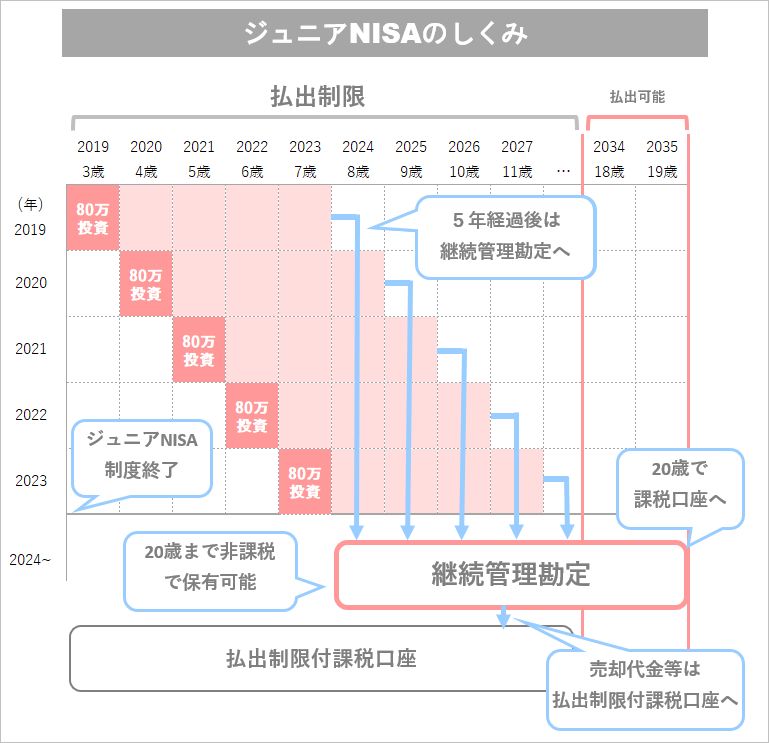

このままでいくと、ジュニアNISAは2023年(令和6年)の拠出が最後となります。

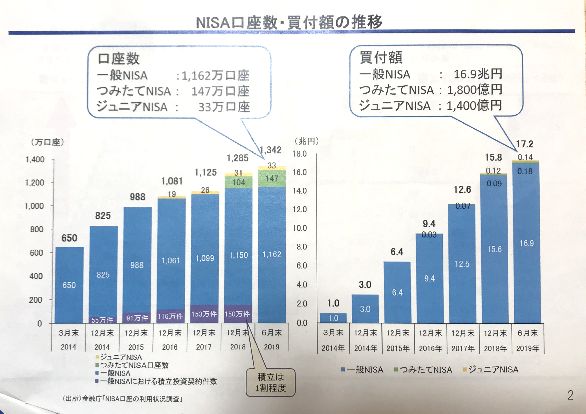

説明会では金融庁の方が、ジュニアNISAが延長されない理由として、「利用が広がらなかった」ということを挙げられました。

ジュニアNISAは、33万口座、買付額1300億円ということで、NISAやつみたてNISAと比較してごく小規模にとどまっています。

一般NISAやつみたてNISAのようには浸透しなかった、というのが金融庁の評価のようです。

(金融庁の説明会配布資料より)

しかし、こちらの記事にも書いたとおりで、ネックになっていたのは「18歳まで払い出せない」という制限だったと思います。

子育てする間には、マイホームを買うことになって「あと50万円頭金が欲しい」と思うときもあるかもしれませんし、失業するときもあるかもしれません。

そんなとき、払い出しできない証券口座に資金を寝かせておくのは不安だと多くの方が思ったため、ジュニアNISAは避けられてきたのだと思います。

実際に、Twitterで「ジュニアNISAの払い出し制限が撤廃される」とつぶやいたところ、「払い出し制限があるから使えなかった。撤廃するなら利用を検討する」というご意見が多数寄せられました。

ジュニアNISAの創設前に制度設計をあと少し調整していたら、もっと利用が進んでいたのではないかと思うと、残念でなりません。また、制度をもっと広報してもよかったのではないかと思います。

ジュニアNISA制度廃止に伴いすごい特典が!

ジュニアNISA制度が延長されなかったことへの手当てとして、金融庁説明資料には

「2024年以降は、ジュニアNISA口座及び課税未成年者口座で保有する上場株式等及び金銭の全額について、遡及課税なく払い出すことが可能となる予定」

と書かれています。

これってすごいことで、「子どもが18歳になるまで払い出せないなんて困る」と思ってジュニアNISAを避けていた子育て世帯にとっては、メリットしかありません!

とくに、課税未成年者口座で保有するものまで全部非課税の対象というのは、

管理人

管理人

という衝撃的な内容です。

課税未成年者口座(課税ジュニアNISA口座)というのは、ジュニアNISA口座に付属して開かれるもので、ジュニアNISAの売却代金・配当などがこちらの課税ジュニアNISA口座に入ります。

課税ジュニア口座に入ったお金は、18歳まで払い出すことはできません。

しかし、課税ジュニア口座の中で、株や投資信託を買い、運用することはできます。この運用益には通常どおり税金がかかることになっていました。これが非課税になるということですね!

※「20歳まで非課税で保有可能」は、成人年齢引き下げ2022年4月1日にかかわらず変更されません。(ただし、2022年4月1日以降に開設されたジュニアNISA口座については、成人年齢は18歳までとなり、非課税期間が短くなります。)

ただし注意が必要なのは、払出制限が撤廃されるのは、ジュニアNISA口座内の全額を払い出す場合に限られるということです。

これは、金融庁の方が口頭で説明されていました。

一部解約して、そのお金だけ引き出したいというのは今後も不可能だとのことでした。

ジュニアNISAを利用すべき?何を買う?

ここまで読んで、「自分(の子)はジュニアNISAを利用すべきかどうか分からない」と思われた方もおられると思います。

ざっくり言うと、「ジュニアNISAの18才払い出し制限が撤廃」と聞いてピンと来なかった方は、たぶん利用しなくて大丈夫です。

投資が初めてなら、つみたてNISAかイデコでいいのでは? と思います。

イデコは60歳まで払出制限があるのと、受け取りの時課税される可能性があるのとで、まあ、どちらが良いかは人による、というレベルで。

— ぽむぽむ (@pompom010) December 19, 2019

ジュニアNISAを利用すべきなのはすでに投資を経験していて

- 自分(夫婦)名義のつみたてNISA(またはNISA)を使い切っている

- 特定口座で株式や投資信託を買っている

という方です。

(親のお金と子どものお金って、本来は別物でしょう・・・みたいな理屈はひとまずおいておいて、家族単位での最善の資産運用について考えます。)

1 つみたてNISAを使い切っている人

1の「自分(夫婦)名義のつみたてNISA(またはNISA)を使い切っている」についてですが、つみたてNISAをもし利用されていないなら、つみたてNISAをやるのが優先だと思います。

つみたてNISAなら、40万円が2042年まで毎年拠出できて20年間非課税です。ジュニアNISAより長い期間運用できます。

これまでは、つみたてNISAの枠を使い切り、それでも投資資金が余るという場合は、つみたてNISAと同じ銘柄を特定口座(もっとも一般的な証券口座)で買い付けるという方がいらっしゃったと思います。

特定口座では譲渡益と配当に課税されてしまいます。

このような方にとっては、今回、節税できる選択肢としてジュニアNISAが突如浮上したということになります。

2 特定口座での取引がある人

2の「特定口座で株式や投資信託を買っている」は1とも一部重複しますが、つみたてNISAの銘柄に不満な人、たとえばIPOや株主優待銘柄、高配当株、米国株などに投資したい人です。

そういう人たちは、たいていは一般NISAを使っていたのではないかと思いますが、NISA枠を超えてしまって、特定口座で買い付けていた場合もあったと思います。

また、一般NISAよりはつみたてNISAを使いたいからつみたてNISAの枠を残して(あるいは使い切って)特定口座でも株を買い付けていたというパターンがあったと思います。(私は後者でした。)

これでは同様に20%課税されてしまいます。

このような場合も、その銘柄をジュニアNISA口座で買えば、値上がり益にも配当益にも課税されないうえ、2024年以降は希望する時に売却して現金として払い戻すことができることになります。

また、課税ジュニアNISA口座に払い出したあとに、あらためて他の銘柄に投資することもでき、それが18歳未満での引き出しの場合は非課税となります。

積極的な投資をされている方にとっては、奇跡のような制度になるのではないでしょうか。

ジュニアのよくある誤解

ここで念のため、ジュニアNISAについてのよくある誤解について解説しておきたいと思います。私は今年4月までほとんど誤解していました。

いいえ、違います。

ジュニアNISAで買い付けた株式や投資信託は、2024年以降も18才までは非課税のまま持ち続けることができます。

そして、希望するタイミングで売却することができ、その売却益には課税されず、資金は「課税ジュニアNISA口座」と呼ばれる、ジュニアNISA口座内の別の場所に移されます。

課税ジュニアNISA口座の資金も、買い付けた株式や投資信託も、中途では払い出せないというのがジュニアNISAのデメリットだったのですが、今回それが改正されることになりました。

金融庁の方も説明会で「もし今、4歳のお子さんなんかでしたら、このあと14年も非課税で持てて、とてつもなくお得な制度ってことですよね!」とおっしゃってました。

いいえ、再投資できます。(わが家でジュニアNISA口座を開設したSBI証券ではできると回答がありました。他の証券会社も同じはずですが、念のため別途お問合せください。)

課税ジュニアNISA口座内のお金を、翌年のジュニアNISAの買い付けに使うこともできます。この場合は当然非課税となります。

また、課税ジュニアNISA口座内で、株式や投資信託を取引することもできます。こちらは現状では非課税ではありません。18才で資金を払い出すときには、利益に対して一括して20%の課税がなされるという制度設計になっていました。

しかし、今回の改正が実現すると、18歳になる前に引き出す場合には、課税ジュニアNISA口座内での利益に対しても、非課税措置をとるということが書いてあります。

(「課税未成年者口座で保有する上場株式等及び金銭の全額について、遡及課税なく払い出すことが可能」というのは、そういうことでしょう。)

つまり、この制度が実現した場合には、ジュニアNISAは18才(正確には、3月末日時点で18才になっている年の前年の12月末日)まで置いておかず、その前に解約することがどうやらトクになりそうだ、ということになります。

いいえ、実は「18才まで払い出せない」となっていたのは、非課税の特典を利用したい場合のみです。

課税扱いでよければ、18才未満でも引き出せる仕組みだったのです。

つまり・・・

↓

値上がりした

↓

売る

↓

売却資金が課税ジュニアNISA口座に入る

↓

そのお金がどうしても必要になる

↓

「利益に対する20%の課税」を受け入れた上で、引き出す

これはこれまでも可能でした。

なお、お子さんに他に収入がない場合、利益が48万円(2020年以降の基礎控除額)を下回ればもともと非課税です。

400万円投資しても、そうそう48万円の利益が出るものでもなく、「18才まで引き出せない」というリスクは、実はそれほど大きなデメリットではなかったのです。

なお、収入があってもアルバイト収入なら55万円までは大丈夫です。

こちらの記事に詳しく書いています。

また、災害等のときは非課税で引き出せる制度はジュニアNISA創設時から設けられています。

ジュニアNISA体験記

わが家が2019年夏からジュニアNISAを始めた理由

これだけ力をこめて「ジュニアNISAは意味ないから使わない」という記事を私は2019年4月に書いたのですが、なんと2019年7月にわが家ではジュニアNISA口座を開設しました。

怒らないでください。すみません。。。

夏休み前に自分の証券口座を見に行ったところ、数年来の株高でけっこう利益が出ていたんですね。

ちなみに私が持っているのは、

10年以上前からちょこちょこ積み立てている投資信託

などです。

大した額ではありませんが、リーマンショック当時に買ったものもあり、合計38万円以上値上がりしていいます。

毎年、銘柄の見直しをして、売ったり買ったりしています。

今年は過去最高の含み益で、「これを全部売ったら、私、扶養を外れちゃうなあ」なんて思いました。

(もちろん、確定申告せずに証券口座内の源泉徴収20パーセント課税で済ませるなら、扶養を抜けることはありません。でも、わずかな税金でも取り戻したいので毎年確定申告しています。)

売りたいときに、扶養のことを考えて売り逃がしたり、結局税金を払ったりするようになったら、なんのために投資しているかわかりません。

そのとき、ふいに

管理人

管理人

と思ったんですよね。

私のように、つみたてNISAもイデコも使い切って、株式が特定口座(課税される口座)に入っている人間は、子どものジュニアNISA口座も使わせてもらうのが合理的では?と思いました。

また、2019年秋からの幼保無償化が決まりました。

年少の子のいるわが家では2.5年分ぐらいの保育料(80万円程度)が浮く見通しとなり、それをジュニアNISAに回すのは可能だと判断しました。

ジュニアNISAで何を買うのが良い?

さて、そんなわけでジュニアNISA口座を開設したわけですが、何を購入するかはすごく悩みました。

高配当株にするか、バランス型のインデックス投信にするか・・・

高配当株は、銘柄選びがポイントになりますが、10年後まで高配当の株を選べる自信がありません。

投資を始めて以来、JALであれ東電であれ、盤石だと思っていた大企業の株が暴落するのを見てきました。

インデックス投信(eMAXIS Slim(イーマクシススリム)など)は、手数料が安く、私名義のつみたてNISAでも積み立てていますし、悪くない気がします。

しかし、イーマクシススリムって、うちの6歳4歳が18歳になるまで運用が続いているんでしょうか?

運営主体は「三菱UFJ国際投信」ですから、三菱UFJ系列で、会社の安定性はあります。

でも、三菱UFJ国際投信って、手数料のバカみたいに高い投信とか、毎月分配型ファンドとか売ってますからねぇ。

イーマクシススリムの「業界最低水準の運用コストをめざす」という方針って、素晴らしいと思うのですが、運用コストって、社内業務の効率性とか、いろいろ反映した上での金額であるべきじゃないですか。

もちろん、それができる裏付けがあった上で発売したのでしょうが、「最低水準が維持できなくなったら解散するの?」とか、「他社が同ジャンルから手を引いたら手数料上げちゃうの?」とか、あらぬ想像をしてしまいます。

十数年後まで存続する銘柄で運用し続けるのが、(今回の改正前の状況では)もっとも有利です。

調べて調べて、結局選んだのは、米国のETF「バンガード トータルストックマーケットETF(VTI)」でした。

米国株ブロガーさんが「バンガードのETFなら歴史もあり、廃止になる可能性が低い」と挙げておられたこと、低コストであることが決め手になりました。

米国株の取引はこれが初めてでしたが、国内ETFは買ったことがあり、あまり不安はありませんでした。

なお、VTIと同様の値動きをするものとして、楽天VTI(楽天・バンガード・ファンド(全米株式) )という商品があります。

特定口座で持つなら、為替手数料のかからない楽天VTIが良さそうだと思いましたが、他の日本の投資信託と同様、子供が18歳の時まで存続しているのかどうか・・・という理由から外しました。

ジュニアNISAの買い付け作業

ジュニアNISA口座の開設後は、まずは資金を子どもの銀行口座から証券口座に移しました。

子どもの口座はやはり必要になる時があると感じます。出産後すぐ作っておいてよかったです。

銀行口座の準備を含め、出産前にやっておいてよかったことはこちらにまとめています。

出産前にしておくことリスト~やっておけばよかったこと100~

出産前にしておくことリスト~やっておけばよかったこと100~ そして、毎月子どもの証券口座にログインし、VTIを買うという作業をしました。

二人分同じ作業を繰り返します。毎月10分程度です。

多少面倒だった気もします。一年での分散効果なんてたかが知れているので、一括で買ってしまってもよかったかもしれません。

現時点では残高は増えていますが、今後どうなるのかはよくわかりません。

たとえ年利6%ぐらいで増えていても、史上最高の円高(参考:1995年の79.75円)みたいな状況で円転したら、利益なんて吹き飛んでしまいます。詳しくは次の章でご説明します。

(SBI証券の管理画面)

ジュニアNISA出口戦略

わが家のジュニアNISAで選んだVTIですが、弱点もあります。

それは

- 米ドルで投資するため為替手数料の分だけ損をすること

- 将来の為替相場が現在より円高だと損をすること

です。

SBI証券の場合、2019年12月時点の為替スプレッドは1ドルあたり0.25円。

たとえばSBI証券で、円→ドルの両替が1ドルあたり110円だった日には、ドル→円の両替は109.75円となります。

いったん円をドルに替えて、ドル円相場がまったく変動しない状態でドルから円に戻したとしても、1ドルあたり0.5円も目減りしてしまうわけです。

上記の相場で10万円を両替したとすると、ドルに替え、また円に戻した時点で約99,772円となり、227円目減りします。日常生活の上では大したコストと感じられませんが、投資する上では投資信託の報酬が0.1%増えても高いとか安いとか言っているわけですから、この損失は無視できません。

この弱点については、わが家では、「VTIは売却しても円に転換しない」ということで回避できると考えました。

米国ETFは、円をドルに替えて買っていますので、売却すると米ドルが証券口座に戻ってきます。

通常であればこれを円に替えた上で、銀行口座に戻し、利用します。

しかし、証券口座に入ったドルをドルのまま銀行口座に移すこともできます。

ドルをそのまま持ち続けるというこの手法は、第一子出産前に学資保険の相談でFPさんに相談をしまくっていた頃、あるFPさんが「うちの子の学資はこうする予定です」として教えてもらいました。

勤務先代理店の営業成績を上げるため買われたそうで、「保険会社のFPさんって大変だな~」と思ったものですが、2010年頃のドル円80円の時期にご出産だったそうで、今思えば最高の買い物です。

ただ、タイミングによっては円換算で大きく損する可能性もあるため、誰でもマネしてよいわけではない投資手法だとも感じています。

今の子は、大学くらいで数週間から1年の海外留学をすることもあるんじゃないかと思うんです。そんなとき、アメリカでの滞在費をこのドル預金から払うことができます。

為替手数料のことを考えると、ドルをドルのまま払うのは、賢い使い方だと思います。

まあ、アメリカ以外に留学するなら役に立たないんですけどね。。。

留学で使わないとしても、資産の一部がドル建てであることは、FP目線では悪くないことだと感じます。

というわけで、わが家で160万円ほどのドル資産を持つのも、まあいいんじゃないかと思いました。

2020年以降も同じようにVTIを買うかというと、よくわかりません。

そんな余裕資金があるかどうかは分からず、全体の中でドル資産の割合が増えすぎることから、どうしようかなと思っていました。

2020年からジュニアNISAで何を買う?

こんなわが家ですが、もし2020年も投資費用が確保できたら、ぜひジュニアNISAで買い付けをしたいと思っています。

その場合の銘柄ですが、ジュニアNISA制度が改正されるなら、もうVTIは選ばないかなと思います。

為替手数料のかからない楽天VTIを買うか、つみたてNISA銘柄(イーマクシススリムなど)を買うか・・・というところですね。

もしかしたら、つみたてNISAで買えないレバレッジファンド(グロ3など)を試しに少し買ってみるかもしれません。レバレッジファンドは値上がりがあった場合は他の投信より大きくなりますので、特定口座より非課税の口座で買いたい銘柄です。

決まりましたらまたいつか報告させていただきます。

もし、初心者の方が「よく分からないけれど、とにかく今すぐ何か買いたい」ということでしたら、「eMAXIS Slim全世界株式(オール・カントリー)」でよいのではないかと思います。

信託報酬が安く、全世界にバランスよく投資しているため、これ一本で済ませることが可能です。

その後、知識がついて他の商品のほうがよいと思ったり、自分でポートフォリオを組みたいとなったら、eMAXIS Slim全世界株式を売却して、課税ジュニアNISA口座内で改めて好きなものを買えばよいと思います。

(今回の改正により、買い替えたあとの商品の売却益、配当益も非課税となる見通しです。)

今から口座開設すると

ジュニアNISAを利用してみたいと思われた方は、まずは証券会社を選んで、ジュニアNISA口座を開設するところから始まります。

わが家はSBI証券にしたのですが、SBI証券を選んだのは、上記のとおりVTIをドルとして保有するためでした。

ただし、子どもたちが18才になったときにも同じサービスが維持されているかはわかりません。

また、SBI証券は住信SBIネット銀行でドル転し、そこから入金すれば為替手数料を大幅に削減できる(上記SBI証券の為替スプレッド1ドルあたり0.25円が、なんと0.04円で済む)という裏技がありますが、これはわが家では利用できませんでした。住信SBIネット銀行の口座開設が15歳以上となっているためです。

口座開設までには2週間ぐらいかかりました。

これから口座開設を申し込んでも、2019年の買い付けはもう間に合わないと思いますので、2020年スタートとなります。

2020年から2023年までジュニアNISAを利用した場合は、80万円×4年=320万円が最大の買い付け額となります。

学費準備は学資保険も間違いではない

子どもたちの将来の学資というのは、子育て世帯にとって大変なテーマだと思うのですが、私は学資保険で貯めるのも間違いではないと思っています。

実際にわが家でも学資保険を契約しています。

私の選んだ学資保険~お得な保険の選び方と反省点~

私の選んだ学資保険~お得な保険の選び方と反省点~ 投資信託の積立投資をされている方に、Twitterで「学資保険の契約するなんて保険会社のカモだからブログで勧めるのはおかしい。低コストの投資信託を利用したインデックス投資で積み立てるほうがずっと良いのに」みたいなご意見をいただいたことがあります。

そこまでマネーリテラシーがあって、積み立て投資を実践されている方は、投資元本も大きいでしょうから、その通りだろうなと感じました。

しかし私としては、こちらの記事に書いているように、積立投資は(老後資金としてならともかく、一気に取り崩す大学資金としては)最適とは思いません。

「学資保険がわりに投資信託」をおすすめしない4つの理由

「学資保険がわりに投資信託」をおすすめしない4つの理由 学資保険は、保険会社にとっては儲からないと言われ、保険商品の中では良心的です。

学資保険は、投資の勉強をしなくても安全に始められ(保険会社の倒産リスクを除く)、子育て中に家計が苦しくても絶対に定額を銀行から引き落として積み立ててくれます。満期時の金額も確定しており、将来の計画が立てやすいです。マネーリテラシーが高めの方には賛否両論かもしれませんが、日本の子育て家庭の行動パターンにぴったり合った商品だと思うのです。

だいたい投資というものは、手持ちのすべての資産を最高の効率で運用することを目指すのは現実的ではありません。

投資効率が一番良いのは、数年内に10倍になる個別株を見つけて、最安値で買って、天井で売ることでしょうが、普通はそんなことはできないので、次善の策としてインデックス投資なり何なり、値上がりの蓋然性の高そうな投資手法が考えられているわけです。

学資保険は「投資について考える手間を省いて、保険会社に増やしてもらう」という商品ですので、保険会社に手数料を払うのは絶対悪だとは思いません。

ゴールは学費が足りること(学費を払っても老後資金が残ること)です。足りたらよいのですから、まずはいくら必要か、みたいなところからスタートするのではないかと思います。

その検討の結果、自分の家庭では株や投資信託が有効だと思った場合に、ジュニアNISA(あるいはつみたてNISA、iDeCo)はものすごく有利な投資の場を提供してくれていると思います。

これは使える!と思われた方は、ジュニアNISA口座を開設のうえ、来年1月以降の法案成立を待ってスタートしましょう。

最後になりますが、今回の説明会を開催してくださった金融庁のみなさま、出席者のとりまとめをしてくださった虫とり小僧さま、そのほか関係者のみなさま、どうもありがとうございました。

※内容は正確を期しておりますが、間違いが含まれている場合もございます。ご利用のさいにはご自身で十分にお調べいただきますようお願いいたします。間違いがありましたらご指摘いただけますと幸いです。また、ジュニアNISAを含む投資は元本を下回る可能性があります。投資の前に十分に情報収集をし、余裕資金での買い付けをされるようおすすめいたします。

貴重な情報ありがとうございます^^

法案が成立してくれると嬉しいです。途中で出せないことが気になって、余裕のある資金もないことも相まって、ジュニアNISAは開設したまま放置だったんです。

例えば、高校で私立に行くことになるとかあったときとか、親の収入の激変があったときとか、取り崩したいことがあるかもしれないので・・・。学資保険なら、解約返戻金が減ることを覚悟すれば出せますし、NISAも万が一のために出せたらいいなぁと思っていました。

このような説明会に参加されるぽむぽむさんのバイタリティが素晴らしいです!!

うさこさま

ありがとうございます。この記事も間違いがないかどうか、ドキドキしながら書きました。

ジュニアNISAの法案は本当に成立してほしいですね。

取り崩せるというのは画期的で、ジュニアNISA成立時から「もし制度の延長がないということになったら、課税ジュニアNISA口座の中のお金も非課税で出せるようにしますよ!」みたいなアナウンスをしてくださっていたら、今の数倍は利用されただろうなあと感じています。

今回は、東京在住でこの会に出席でき、とても幸運でした。またこのような機会がありましたら出席してみなさんに情報をお届けしたいと思います。